Calcul du rendement d’un investissement: quelle est la meilleure méthode?

Cet article explique les différents modes de calcul permettant de mesurer et d’évaluer la performance d’un placement. En outre, vous apprendrez ici pourquoi, chez Descartes, nous trouvons que la méthode MWR est la plus précise.

Il existe différentes méthodes pour évaluer la performance d’un portefeuille. Le choix de la bonne méthode de calcul est important pour que la comparaison des placements financiers soit pertinente.

Les différents types de mesure pour le calcul du rendement

Un indicateur important est le rendement simple, c’est-à-dire le retour sur investissement (ROI), également appelé rendement du capital. Toutefois, le rendement du capital n’est pas nécessairement la meilleure mesure lorsqu’il s’agit d’évaluer la performance des portefeuilles.

Le rendement pondéré en fonction du temps (Time-Weighted Rate of Return, TWR) et le rendement pondéré en fonction de la valeur monétaire (Money-Weighted Rate of Return, MWR) constituent de bonnes alternatives. Pourquoi?

Toutes les performances ne se valent pas: aspects importants de la comparaison des rendements

La principale différence entre le calcul simple et le calcul pondéré en fonction de la valeur monétaire ou du temps réside dans la manière dont ces deux derniers tiennent compte du montant ou du moment des flux de capitaux (versements, retraits, réinvestissement des dividendes et des intérêts, frais, transferts).

En l’absence de flux de paiement en cours d’année, le TWR et le MWR sont identiques.

Plus les versements et les retraits sont importants par rapport au capital investi, plus les différences entre les deux calculs de rendement peuvent être importantes.

Par exemple, un versement de 1 000 francs a moins d’impact sur le rendement d’un portefeuille qu’un versement de 10 000 francs.

Si un investisseur ou une investisseuse ajoute plus d’argent en période de rendements élevés, cela peut augmenter le MWR. Inversement, ajouter plus d’argent en période de faibles rendements peut faire baisser le MWR.

Quand est-il préférable d’utiliser le TWR et le MWR pour comparer les rendements?

La meilleure façon de le montrer est de prendre un exemple, car les méthodes TWR et MWR diffèrent selon les scénarios de marché.

Si un versement est effectué:

- MWR > TWR si l’argent est ajouté juste avant une reprise;

- TWR > MWR si l’argent est ajouté juste avant un ralentissement;

- TWR = MWR si l’argent est ajouté pendant une période de calme sur les marchés.

Si un retrait est effectué:

- TWR > MWR si l’argent est retiré juste avant une reprise;

- MWR > TWR si l’argent est retiré juste avant une baisse;

- MWR = TWR si l’argent est retiré pendant une période de calme sur les marchés.

On peut en déduire que le TWR est appliqué lorsqu’il s’agit d’évaluer la performance pure d’un gestionnaire de fortune, indépendamment des décisions de l’investisseur ou de l’investisseuse concernant le moment et l’ampleur des flux de paiement.

En revanche, le MWR est approprié lorsqu’il s’agit de comprendre comment le timing des versements et des retraits d’un investisseur ou d’une investisseuse a influencé le rendement global. Il donne des informations sur le succès des décisions de l’investisseur ou de l’investisseuse.

Exemple de calcul TWR vs MWR

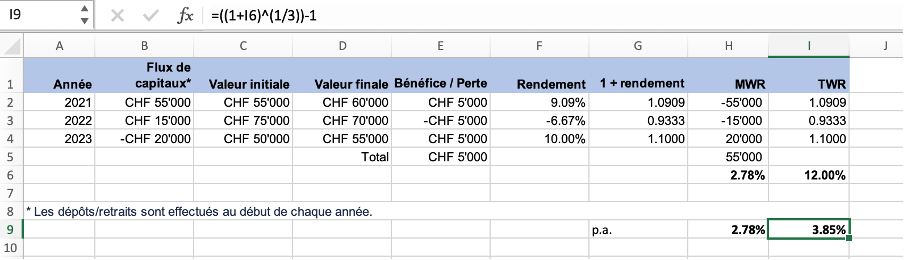

Au début de l’année 2021, Nino effectue un investissement initial de 55 000 francs. En raison de marchés positifs, la valeur passe à 60 000 francs à la fin de l’année.

Tablant sur une nouvelle hausse des cours, il décide d’augmenter ses placements de 15 000 francs au début de l’année 2022. Toutefois, en raison de la performance annuelle négative en 2022, il essuie une perte non réalisée de 5 000 francs. La valeur du portefeuille diminue en conséquence pour atteindre 70 000 francs.

En raison de ses perspectives pessimistes quant à l’évolution future du marché, il retire 20 000 francs au début de l’année 2023. À la fin de l’année, son portefeuille s’est redressé et augmente de 5 000 francs pour atteindre 55 000 francs.

Bien que la valeur initiale soit la même que la valeur finale, à savoir 55 000 francs, Nino a obtenu un rendement annuel de 3,85% (12% au total sur trois ans) selon la méthode TWR. Selon la méthode MWR, en revanche, le rendement annuel n’était que de 2,78%.

Formules de calcul du rendement TWR (Excel)

Vous pouvez calculer vous-même la performance dans Excel: le TWR est calculé à l’aide de la fonction «PRODUIT». La formule pour les placements de Nino selon l’exemple précédent est «=PRODUIT(I2:I4)-1». Ensuite, le rendement annualisé peut également être calculé à l’aide de la formule «=((1+I6)^(1/3))-1».

Formules de calcul du rendement MWR (Excel)

Pour le MWR, la formule est «TRI(H1:H5)». Si les flux de capitaux ne sont pas réguliers dans le temps, il faut utiliser la fonction «TRI.PAIEMENTS» pour déterminer le MWR.

La raison de cette grande différence réside dans le fait que Nino a pris des décisions défavorables en matière de timing:

- en 2022, il augmente ses placements de 15 000 francs, mais subit une perte non réalisée en raison de la mauvaise situation du marché. S’il n’avait pas procédé à cette augmentation, la «perte» n’aurait été que de 4 000 francs au lieu de 5 000 francs;

- en 2023, il réduit son investissement de 20 000 francs lorsque les marchés se redressent. Il n’a donc pas participé pleinement à la reprise. S’il avait maintenu son investissement, il aurait obtenu 2 000 francs de plus, soit 7 000 francs au lieu de 5 000 francs «seulement».

Si Nino n’avait pas effectué de versements et de retraits, son portefeuille serait passé de 55 000 à 61 600 francs (55 000 > 60 000 > 56 000 > 61 600). La performance réalisée sur la durée totale de placement de trois ans aurait alors été de 12%, identique au TWR.

Descartes utilise le MWR

Chez Descartes, nous pensons que le TWR est potentiellement trompeur pour les investisseurs et investisseuses qui décident eux-mêmes du moment où ils versent ou retirent de l’argent de leur portefeuille.

Le MWR est plus approprié pour évaluer la performance réelle qui est influencée par les flux de capitaux des investisseurs et investisseuses eux-mêmes. La méthode MWR est plus précise, notamment pour le calcul de la performance du pilier 3a, où l’on effectue des versements chaque année.

Évaluation de la performance

Indépendamment de la méthode de calcul, il est important de noter que même une performance positive ne constitue pas nécessairement une garantie de succès, car elle peut être influencée par différents facteurs tels que les conditions du marché, la stratégie d’investissement et le timing des flux de trésorerie. Il est donc important d’effectuer une analyse complète qui tienne compte de plusieurs facteurs.