Pourquoi il est rentable d'investir dans des fonds d'actions du pilier 3a

En investissant dans des actions, votre argent travaille pour vous afin que vous disposiez de plus de capital à la retraite.

Laisser son épargne de prévoyance sur un compte 3a est une stratégie perdante: en période de faibles taux d’intérêt et d’inflation modérée, les avoirs placés sur un compte bancaire perdent de la valeur. Ou, pour le dire dans le langage de la génération Y: avec un compte d’épargne-retraite bancaire, votre argent «reste en pause», tandis qu’avec une solution en titres du pilier 3a, il travaille pour vous. En d’autres termes, votre épargne se valorise au lieu de stagner. La meilleure alternative à un compte bancaire est donc d’investir dans des titres du pilier 3a, en particulier des actions.

Pourquoi investir son pilier 3a en actions est plus avantageux qu’un compte bancaire?

Deux raisons principales expliquent cet avantage:

1. L’effet des intérêts composés

L'effet des intérêts composés est un élément clé des investissements à long terme. Sur les sommes investies dans votre prévoyance, vous recevez généralement des intérêts ou des dividendes. Si ces revenus sont réinvestis plutôt que dépensés, vous générez des gains non seulement sur votre capital initial, mais aussi sur les intérêts et dividendes accumulés. Ce phénomène entraîne une croissance exponentielle de votre capital retraite au fil du temps.

2. Des rendements boursiers historiquement positifs

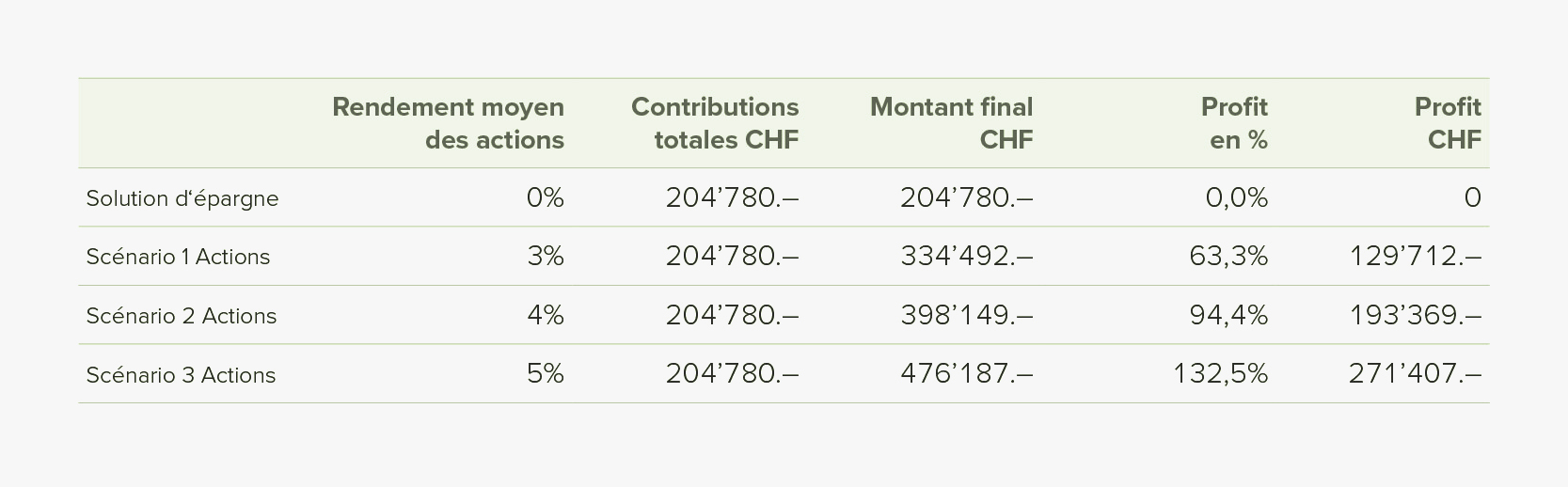

Historiquement, les marchés boursiers ont affiché un rendement moyen de 4 à 6% par an, voire plus aux États-Unis. Bien sûr, ces rendements ne sont pas constants: certaines années, les actions enregistrent des hausses importantes, d’autres fois des progressions plus modérées, et il arrive également que des années se terminent en baisse. Mais si l’on considère un rendement annuel moyen de 5%, un investissement en actions du pilier 3a permettrait, après 30 ans, d’atteindre une performance d’environ 132%.

Comme vous pouvez le constater, le rendement potentiel sur un horizon de placement plus long dépend largement de la part d’actions dans le portefeuille. Plus cette allocation est élevée, plus le rendement attendu est important.

Quelle doit être la part d’actions dans votre portefeuille?

Pour de nombreux assurés de la prévoyance, la question du ratio idéal d’actions reste un mystère. C’est pourquoi la capacité de risque et la propension au risque des clients sont évaluées lors de l’ouverture d’une telle solution. Sur cette base, une recommandation personnalisée est formulée.

Cependant, il existe une règle empirique: plus le titulaire du pilier 3a est jeune, plus la part d’actions devrait être élevée, pouvant aller jusqu’à 100%. En effet, les actions restent l’un des meilleurs placements, surtout dans un environnement de taux d’intérêt bas.

En revanche, si le titulaire d’un compte de prévoyance approche de la retraite, par exemple dans cinq ans, la part d’actions devrait être réduite. Les investissements en actions sont plus volatiles qu'une solution en compte, mais ils demeurent la meilleure option sur le long terme. La prévoyance vise précisément à accumuler un capital sur la durée afin de maintenir son niveau de vie après la retraite.

Disclaimer: À travers nos articles spécialisés, nous avons à cœur de rendre les sujets financiers clés plus accessibles et compréhensibles. Nous privilégions une présentation indépendante et objective des informations. Malgré des recherches approfondies et des mises à jour régulières, nous ne pouvons garantir l’exactitude ni l’exhaustivité des contenus.