Warum es sich lohnt, in Säule 3a-Aktienfonds zu investieren

Bei einer Investition in Aktien arbeitet das Geld für Sie, damit Sie im Alter mehr Geld zur Verfügung haben.

Das Vorsorgevermögen der Säule 3a auf einem Bankkonto zu parkieren ist ein Verlustgeschäft: In Zeiten von Magerzinsen und leichter Teuerung verliert das Vermögen mit einer Bankkontolösung an Wert. Oder anders gesagt: Bei einem Vorsorgekonto auf der Bank «chillt» das Geld, währenddem es mit einer Säule-3a-Wertpapierlösung für die Vorsorgekund:innen arbeitet. Sprich: Aus Geld wird mehr Geld. Somit ist das Sparen mit Säule-3a-Wertschriften die bessere Alternative zu einem Bankkonto, besonders mit Aktien.

Warum sind Säule-3a-Aktienfonds besser als Bankkonten?

Dafür gibt es zwei Hauptgründe:

1. Zinseszinseffekt

Der

Zinseszinseffektist entscheidend beim langfristigen Investieren. Auf das angelegte Vorsorgegeld erhalten Sie üblicherweise Zinsen oder Dividenden. Werden diese Erträge statt ausgegeben wieder angelegt, erzielen Sie im darauffolgenden Jahr erneut Erträge auf dem ursprünglichen Betrag zuzüglich den Zinsen und Dividenden. Somit wächst Ihr Vorsorgekapital über die Zeit exponentiell.

2. Historisch positive Aktienmarktrenditen

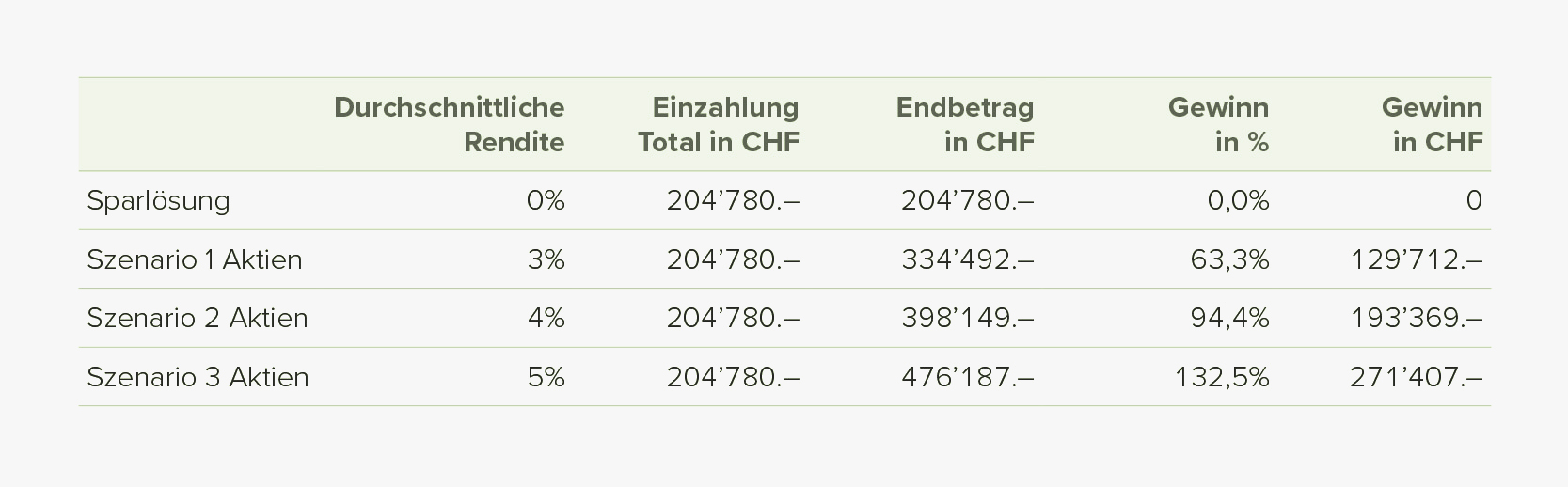

Historisch betrachtet erwirtschaftet man am Aktienmarkt eine durchschnittliche Rendite von vier bis sechs Prozent. In den USA ist die historische Aktienmarktrendite sogar höher. Natürlich erzielen Sie im Aktienmarkt nicht jedes einzelne Jahr fünf Prozent Rendite. Es gibt Jahre, da steigen die Aktienkurse sehr stark, in anderen Jahre nur moderat und in wenigen Fällen gibt es auch mal Jahre mit Negativrenditen. Geht man nun aber davon aus, dass der Aktienmarkt eine durchschnittliche Jahresrendite von fünf Prozent generiert, dann erzielt man mit Säule-3a-Wertpapieren bis zur Auszahlung nach 30 Jahren eine Performance von rund 132 Prozent:

Sie sehen also, die Rendite, die man über einen längeren Zeithorizont erzielen kann, hängt massgeblich von der Aktienquote ab. Je höher der Aktienanteil, je höher die erwartete Rendite.

Wie hoch soll der Aktienanteil sein?

Für viele Vorsorgenehmer:innen ist die Frage nach der idealen Aktienquote ein Buch mit sieben Siegeln. Deswegen wird der Risikoappetit und die Risikofähigkeit der Kund:innen bei der Eröffnung einer solchen Lösung bestimmt. Basierend darauf wird ein Vorschlag erstellt.

Aber es gibt eine Faustregel: Je jünger die Vorsorgenehmer sind, desto höher sollte der Säule-3a-Aktienanteil gewählt werden, sogar bis zu 100 Prozent. Denn insbesondere in einem Tiefzinsumfeld sind Aktien die besten Anlageobjekte.

Wenn hingegen ein Vorsorgenehmer bzw. einen Vorsorgenehmerin beispielsweise nur noch fünf Jahre bis zur Auszahlung hat, dann sollte die Aktienquote niedriger sein. Denn nach wie vor sind Aktieninvestments risikoreicher als eine Kontolösung, aber auf lange Frist immer noch die beste Alternative. Und bei der Vorsorge geht es genau darum: Langfristig Vermögen aufbauen, um seinen Lebensstandard auch nach der Pensionierung weiterzuführen.

Disclaimer: Unsere Fachbeiträge sollen wichtige Finanzthemen verständlich und zugänglich machen. Dabei setzen wir auf eine unabhängige und objektive Aufbereitung der Inhalte. Trotz sorgfältiger Recherche und regelmässiger Aktualisierung können wir jedoch keine Garantie für die Richtigkeit oder Vollständigkeit der Informationen übernehmen.