Zurich baisse ses impôts sur les versements de prévoyance

Comme vous le savez sans doute, non seulement l’argent de votre prévoyance peut être retiré sous forme de rente mais vous pouvez également, sous certaines conditions, demander un retrait sous forme de versement anticipé.

Si vous décidez, par exemple, de vous mettre à votre compte, si vous quittez définitivement la Suisse, si vous voulez financer durablement le logement en propriété que vous habitez (résidence principale) ou si vous avez atteint l’âge de l’AVS, vous pouvez demander un versement anticipé, en tout ou partie, de votre capital de prévoyance du deuxième pilier ou du pilier 3a.

Tout versement anticipé entraîne l’obligation de s’acquitter d’un impôt unique, à savoir de ce que l’on appelle l’impôt sur le retrait en capital. A Zurich, cette charge fiscale est généralement élevée. Si les montants sont importants, elle est même très élevée – et c’est justement pour cette raison que le canton de Zurich a décidé d’abaisser son impôt sur le retrait en capital avec effet au 1er janvier 2022.

Qu’est-ce que cela signifie concrètement pour nos clients qui souhaitent demander un tel versement anticipé? Nous vous l’expliquons dans les lignes qui suivent.

Pourquoi le canton de Zurich a-t-il décidé d’abaisser son impôt sur le retrait en capital?

Afin de réduire leur charge fiscale en cas de versement anticipé, quelques retraitées et retraités quittent le canton de Zurich. Pour devenir fiscalement plus attractif en comparaison intercantonale, le canton de Zurich a donc décidé de prendre des mesures pour éviter les déménagements dans des cantons où la charge fiscale est plus favorable.

Comment calcule-t-on l’impôt sur le retrait en capital?

On calcule le montant de l’impôt sur le retrait en capital en appliquant le système dit du «taux de rente». Le montant du retrait en capital est d’abord converti en une rente théorique, puis on calcule quelle aurait été l’ampleur du pourcentage relatif aux impôts sur le revenu sur ce montant.

A l’heure actuelle, dans le canton de Zurich, le taux de conversion de rente est de 10 pour cent. Dès lors, un versement de 500 000 francs correspond à une rente théorique de 50 000 francs. Mais à compter du 1er janvier 2022, le taux de conversion de rente sera réduit de moitié et ne s’élèvera plus qu’à 5 pour cent. La rente théorique sur laquelle le contribuable est tenu de s’acquitter de ses impôts baissera ainsi à 25 000 francs.

Qu’est-ce que cela signifie concrètement?

Si le taux de conversion de rente est réduit de moitié, cela ne signifie pas pour autant que les impôts seraient eux aussi réduits de moitié. Etant donné que le taux d’imposition basé sur la rente théorique est multiplié par le capital de prévoyance retiré, le calcul est plus compliqué. Et puisqu’il faut en outre tenir compte de la progressivité fiscale, cela rend encore plus difficile le calcul des impôts en valeur absolue.

Qui profitera de cette baisse d’impôt?

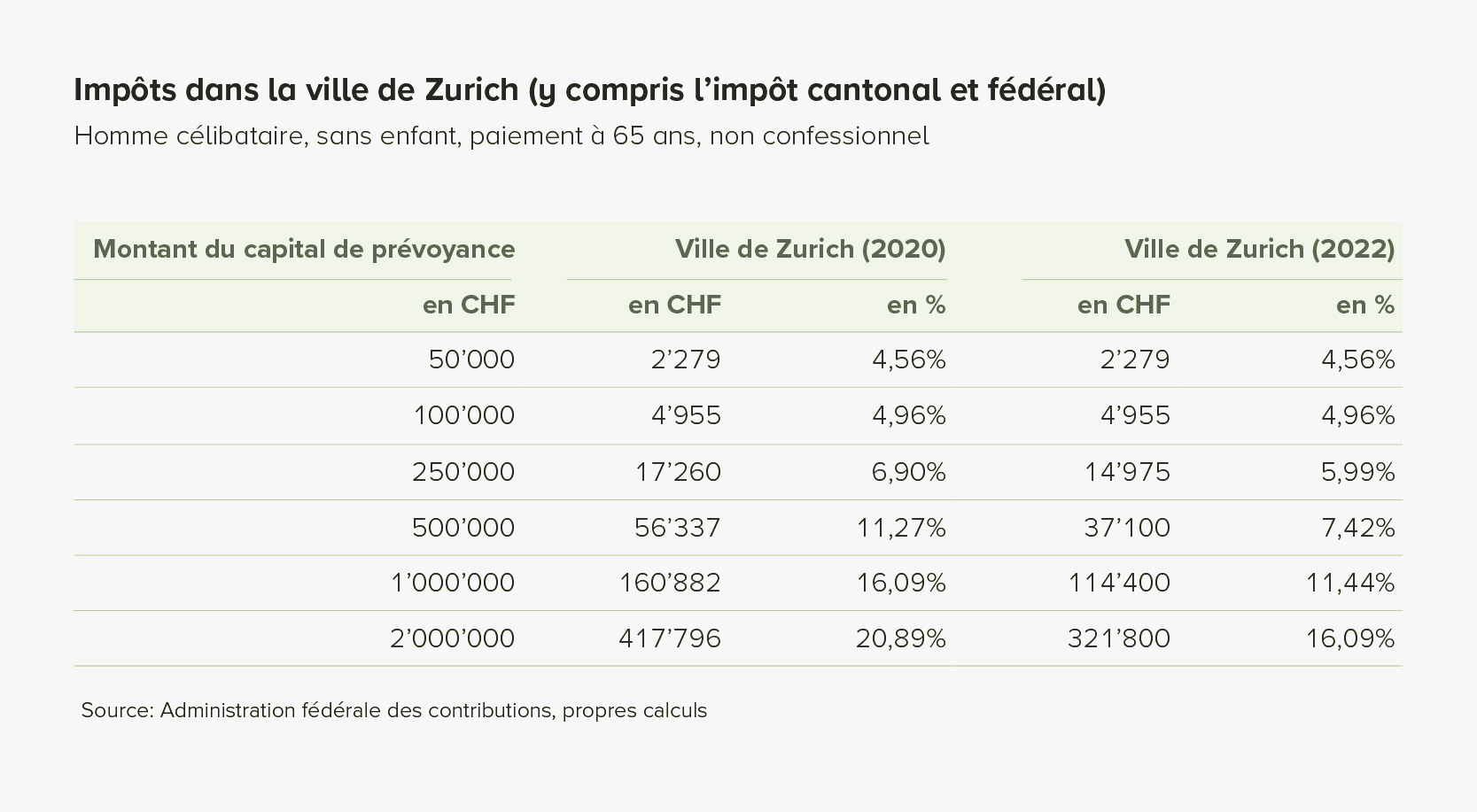

Les personnes célibataires en profiteront à partir d’un versement de 400 000 francs, alors que les couples mariés en bénéficieront à partir d’un versement de 740 000 francs. Les économies les plus importantes seront réalisées si le montant de ces versements est moyennement élevé. Ainsi, par exemple, les impôts dont les célibataires sont tenus de s’acquitter sur un versement de 500 000 francs baisseront de 56 337 à 37 100 francs (impôt fédéral direct inclus).

À l’avenir, les impôts sur les montants élevés baisseront eux aussi. En cas de versement de deux millions de francs, les impôts baisseront ainsi de 417 796 à 321 800 francs. Il s’agit certes d’une baisse de 100 000 francs, mais en comparaison relative, ce recul est moins important que pour les montants moyens. Cela est dû au fait que le degré de progressivité fiscale réduit l’effet de la baisse du taux de conversion de la rente à mesure que le montant du versement augmente.

Qui n’en profitera pas?

Il n’y aura aucun changement pour des montants inférieurs qui bénéficient, aujourd’hui déjà, d’un traitement fiscal préférentiel. Pour cette catégorie de contribuables, le taux d’imposition minimal de deux pour cent continuera de s’appliquer.

Le canton de Zurich deviendra-t-il plus attractif en raison de cette baisse d’impôt?

Pour les versements de niveau moyen, le canton de Zurich pourra effectivement améliorer quelque peu sa position dans la comparaison intercantonale, mais pour les versements inférieurs et supérieurs, il n’y aura guère de changements. Même après la baisse de l’impôt sur le retrait en capital, le canton de Zurich restera l’un des cantons les moins attractifs de Suisse, surtout pour les montants très élevés. Dès lors, la question de savoir si cette baisse d’impôt pourra retenir à Zurich les personnes désireuses de déménager dans d’autres cantons fiscalement plus attractifs demeure ouverte.

Mais pourquoi donc sommes-nous tenus de payer des impôts sur des retraits en capital?

L’obligation de s’acquitter de cet impôt lors du retrait de l’argent de la prévoyance tient au traitement fiscal préférentiel des contributions de prévoyance dont bénéficie le contribuable pendant l’année de versement. Les contributions aux caisses de pension et au pilier 3a entraînent après tout une réduction du revenu imposable de l’année au cours de laquelle le versement est effectué. Ces recettes fiscales échappent dès lors à l’Etat, qui récupère cet argent, du moins en partie, avec l’impôt sur le retrait en capital.

Disclaimer: Grâce à nos articles spécialisés, nous souhaitons rendre les sujets clés de la finance plus accessibles et plus compréhensibles. Nous privilégions une présentation indépendante et objective des informations. Malgré une recherche minutieuse et des mises à jour régulières, nous ne pouvons garantir l'exactitude ou l'exhaustivité des contenus.