Qu'est-ce que le régime de prévoyance professionnelle?

La prévoyance professionnelle est une police d'assurance et vise à garantir le maintien du niveau de vie antérieur pendant la vieillesse. Vous trouverez ici des connaissances concises sur la prévoyance LPP et les caisses de pension en Suisse.

En Suisse, la prévoyance vieillesse repose sur le principe des trois piliers: la prévoyance étatique, professionnelle et privée. La prévoyance professionnelle, également appelée LPP, est le deuxième pilier de notre système d'assurance. Avec le premier pilier, il vise à atteindre un revenu de pension d'environ 60% du dernier salaire. Pour beaucoup de personnes, cependant, les deux premiers piliers ne suffisent pas pour continuer le style de vie souhaité pendant la vieillesse. Pour combler cette lacune, il existe un régime de retraite privé complémentaire: le troisième pilier.

Quelle est la différence entre les régimes de retraite professionnels et privés?

La prévoyance professionnelle est obligatoire pour les salariés dont le salaire brut est supérieur à 22 680 francs suisses par an (en 2026). Avec le régime de retraite privé (troisième pilier), vous êtes libre de choisir si, combien et quand vous cotisez. La prévoyance professionnelle vous est versée sous la forme d'une rente viagère, d'un versement unique en capital ou d'une combinaison des deux. Avec le plan de pension privé, vous épargnez un montant fixe que vous pouvez faire verser après la retraite (consommation systématique d'actifs que vous pouvez utiliser successivement après la retraite pour couvrir tout déficit budgétaire).

Depuis quand le régime de retraite professionnelle existe-t-il?

Le régime de retraite professionnelle a été créé dans les années 70: Le concept des trois piliers a été inscrit à l'article 34quarter de la Constitution fédérale en 1972. Le fonds de pension a été intégré en tant que deuxième pilier et est devenu obligatoire pour les salariés en complément du premier pilier. La loi fédérale sur la prévoyance professionnelle vieillesse, survivants et invalidité (LPP) est entrée en vigueur le 1er janvier 1985 et a introduit une rente minimale légalement garantie.

Comment fonctionne le système de prévoyance professionnelle en Suisse?

Les salariés versent des cotisations obligatoires au régime de retraite professionnel. Par l'intermédiaire de leur employeur, ils sont affiliés à une caisse de retraite où ils disposent d'un compte personnel. Les employés et les employeurs versent une cotisation mensuelle sur ce compte personnel. Le montant dépend du salaire, de l'âge et du régime de retraite de l'employeur, bien qu'il existe des normes minimales définies dans la loi-cadre (voir le tableau ci-dessous). L'employeur s'occupe du raccordement de la caisse de retraite du personnel.

Qui est assuré?

Les employés sont assurés dans la caisse de retraite à partir du 1er janvier de l'année de leur 18e anniversaire. Toutefois, jusqu'à l'âge de 24 ans, ils ne sont assurés que contre les risques de décès et d'invalidité. À partir du 1er janvier de l'année de leurs 25 ans, ils sont également assurés en complément des prestations de retraite.

Sont assurés tous les salariés qui sont déjà assurés au titre du premier pilier et qui gagnent au moins 22 680 francs suisses (en 2026), c'est-à-dire qui dépassent le seuil d'entrée de l'institution de prévoyance. Le calcul se fait à l'aide de la formule: Rente AVS annuelle maximale complète (2026: 30 240) multipliée par 0,75. Ce salaire marque le seuil d'entrée pour la contribution obligatoire de la Caisse de pensions.

Que font les caisses de pension avec votre argent LPP?

L'entreprise, c'est-à-dire l'employeur, est tenue d'inscrire les employés dans un fonds de pension (familièrement: fonds de pension). Les droits et obligations entre l'employeur et les assurés sont fixés dans un règlement de la caisse de retraite. Pendant la durée des rapports de travail, l'entreprise transfère la cotisation LPP du salaire à la caisse de pension. Le fonds de pension tient un registre détaillé des sommes accumulées pour chaque employé. La Caisse de retraite utilise les sommes versées pour remplir ses obligations envers les assurés, à savoir verser un revenu aux salariés qui ne travaillent plus.

Quelle est la qualité de l'assurance?

La loi-cadre prescrit un minimum qui s'applique à tous les assurés. Cependant, de nombreux employeurs concluent des plans de pension pour leur personnel qui dépassent le minimum légal.

Assurance obligatoire ou extra-obligatoire – quelle différence cela fait-il? Vous trouverez ici un exemple de calcul sur notre blog.

Quels sont les différents avantages du régime de retraite professionnelle?

Le fonds de pension est tenu d'assurer les prestations suivantes en plus de la pension de retraite:

-

Retraite: le fonds de pension verse une pension aux assurés Le montant dépend du capital accumulé et du taux de conversion, qui est actuellement de 6,80% selon la LPP. Au lieu d'une pension à vie, les salariés peuvent également retirer la totalité du capital en une seule fois.

-

Invalidité permanente: le Fonds de pension verse une pension d'invalidité aux personnes assurées.

-

Décès: le Fonds de pension verse une prestation financière aux survivants (conjoint, enfants, partenaires enregistrés). Dans ce cas, on parle de pensions de veuves ou d'orphelins.

Comment calculer la pension de retraite personnelle du régime de retraite professionnel?

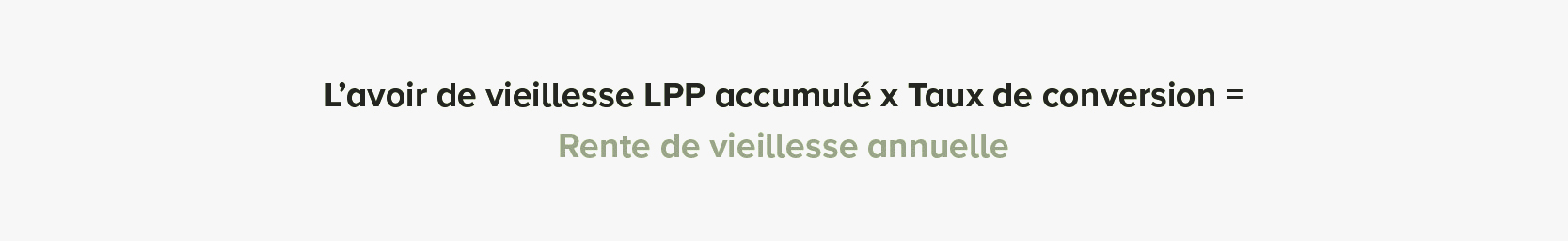

Contrairement au premier pilier, la caisse de retraite met à la disposition de tous les assurés un capital de retraite individuel qui rapporte des intérêts. Au moment de la retraite, le montant épargné est converti à l'aide du taux de conversion. Actuellement, le facteur de conversion LPP est de 6,80%. La formule est donc la suivante:

Comment fonctionne le taux de conversion?

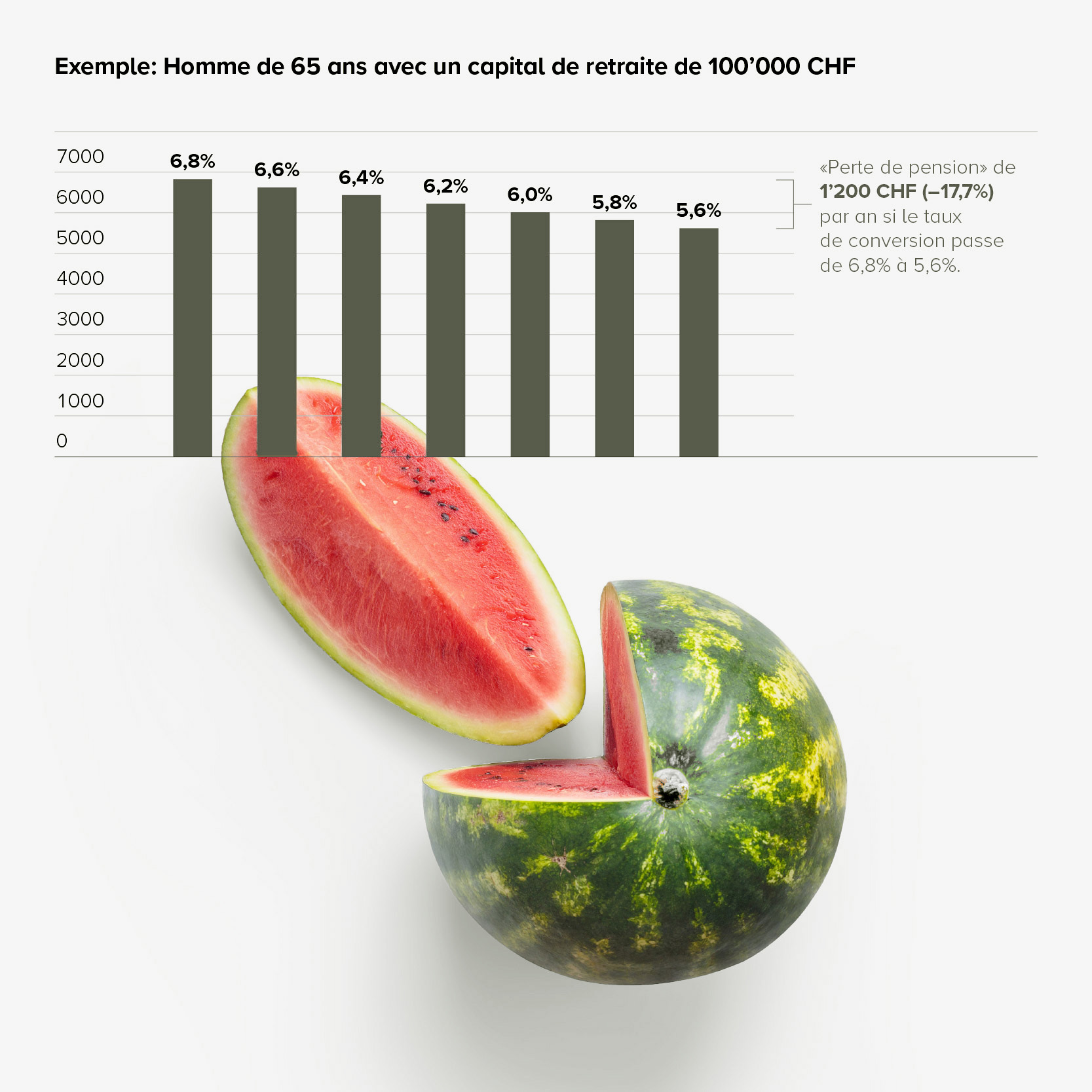

Imaginez une pastèque coupée en tranches. Le taux de conversion détermine l'épaisseur de ces tranches, que nous sommes autorisés à couper chaque année. Ainsi, plus le taux de conversion est faible, plus les tranches sont fines et plus la pastèque dure longtemps. Le taux de conversion est actuellement de 6,80%. Cela signifie que pour chaque 100 000 francs suisses d'avoirs de retraite obligatoire, les assurés reçoivent une rente annuelle de 6 800 francs suisses. À plus long terme, cependant, cette valeur sera nettement inférieure à celle d'aujourd'hui, car d'une part, les taux d'intérêt nominaux se rapprochent de 0% et, d'autre part, l'espérance de vie augmente. Cela risque d'entraîner une perte importante.

Que se passe-t-il lorsque je quitte un fonds de pension?

Les salariés qui mettent fin à leur relation de travail doivent transférer les avoirs de retraite accumulés de l'institution de prévoyance professionnelle au nouvel employeur. En cas de rupture d'emploi, les avoirs de l'institution de prévoyance doivent être transférés à une fondation de libre passage. L'avoir de libre passage existant peut être fractionné et transféré à deux fondations de libre passage différentes. Si vous êtes indépendant, les avoirs peuvent être placés sur le compte de libre passage.

Que se passe-t-il en cas de retraite anticipée ou différée?

Les femmes et les hommes peuvent continuer à travailler après avoir atteint l'âge normal de la retraite, au plus tard jusqu'à 70 ans. Toutefois, les prestations de risque de décès et d'invalidité ne peuvent plus être assurées. Toute personne qui travaille au-delà de l'âge de la retraite doit continuer à payer l'AVS si elle gagne plus que l'allocation de 16 800 francs par an ou de 1 400 francs par mois (avec la Adoption de la réforme sur la stabilisation de l’AVS, la personne pourra déterminer, après l'entrée en vigueur, si cette franchise doit continuer à être appliquée ou si des cotisations AVS doivent être versées dès le premier franc). Toutefois, le report a des conséquences financières positives. En plus de la pension plus élevée, vous pouvez continuer à cotiser au troisième pilier a. Par conséquent, toute personne qui peut se le permettre financièrement devrait envisager de reporter sa retraite.

À partir de 58 ans, il existe la possibilité de prendre une retraite anticipée. Il convient de noter qu'après une retraite anticipée, vous ne pouvez pas reprendre le travail. Toute personne souhaitant prendre une retraite anticipée doit être consciente des conséquences financières. Après tout, une telle mesure n'est pas bon marché. Vous devez combler l'écart de revenu jusqu'à la retraite normale. Le meilleur moyen d'y parvenir est le troisième pilier privé, qui peut être retiré cinq ans avant l'âge de la retraite AVS. Une alternative moins coûteuse serait la retraite partielle, où la charge de travail serait progressivement réduite.

Disclaimer: Grâce à nos articles spécialisés, nous souhaitons rendre les sujets clés de la finance plus accessibles et plus compréhensibles. Nous privilégions une présentation indépendante et objective des informations. Malgré une recherche minutieuse et des mises à jour régulières, nous ne pouvons garantir l'exactitude ou l'exhaustivité des contenus.