La retenue à la source dans le cadre de la prévoyance n'est pas déterminante

Il se raconte beaucoup de choses dans le monde de la finance. Que vous pouvez devenir riche du jour au lendemain, tout comme qu’il est très important de pouvoir absolument récupérer l’impôt à la source payé sur les dividendes étrangers dans votre prévoyance. Mais commençons par le début.

Si vous détenez des actions d’une entreprise et que celle-ci décide de distribuer des dividendes, ces gains en capital seront imposés. Si l’entreprise se trouve à l’étranger, vous pouvez généralement demander le remboursement d’une partie de ces impôts auprès de l’administration fiscale de l’État concerné.

Cela est possible pour les fonds exclusivement dédiés à la prévoyance et se fait automatiquement. Ce n’est toutefois pas le cas pour les fonds de placement traditionnels. C’est pourquoi l’affirmation selon laquelle les solutions axées uniquement sur la prévoyance sont meilleures pour le pilier 3a et le libre passage que les fonds proposés aussi bien pour la prévoyance que pour le placement (pilier 3b) est valable. Est-ce exact?

Oui, mais…

Une chose est sûre: moins vous payez d’impôts et de taxes, plus vous gagnez d’argent. Mais quelle est la différence qui résulte du remboursement de l’impôt à la source? Avec une stratégie d’actions comprenant 50% de fonds en actions exonérés de l’impôt à la source, la différence (moyenne de 2021 à 2023) est d’environ 2‰ (avant impôts). En d’autres termes, 20 francs sur 10 000 francs d’actifs immobilisés.

Ce montant doit être mis en relation avec les frais totaux que vous payez pour la gestion de votre fonds de prévoyance. Ceux-ci représentent généralement entre 0,5 et 1% de la fortune moyenne investie. Certains prestataires ajoutent à cela des frais de change, des commissions d’émission ou de rachat et d’autres frais cachés.

Dans ce contexte, le remboursement de l’impôt à la source joue un rôle secondaire. Surtout si vous tenez compte de trois aspects encore plus importants: la performance et les coûts du transfert: performance, frais de transfert et risque de marché lors du transfert vers le patrimoine libre.

L’heure de vérité: la performance est-elle bonne ou mauvaise?

Une comparaison entre différentes stratégies de prévoyance avec des fonds durables de Swisscanto, avec et sans remboursement de l'impôt à la source, montre que l'utilisation de fonds exonérés de cet impôt n'entraîne pas automatiquement de meilleurs rendements. Le remboursement de l'impôt à la source ne parvient pas non plus à compenser un retard de performance:

Performance 100% actions (avec/sans remboursement de la retenu),

du 1er janvier 2020 au 31 janvier 2026

Source: pages d'accueil des sociétés

|

Différence |

cumulée |

2026 |

2025 |

2024 |

2023 |

2022 |

2021 |

2020 |

|

|

sans: |

|

|

|

|

|

|

|

|

|

|

Descartes |

|

56,38% |

0,42% |

12,19% |

16,72 |

9,85% |

-16,68% |

22,33% |

6,21% |

|

avec: |

|

|

|

|

|

|

|

|

|

|

Viac |

-5,88% |

50,50% |

0,10% |

10,40% |

17,00% |

9,50% |

-17,50% |

22,60% |

5,10% |

|

Finpension |

-5,13% |

51,25% |

0,79% |

12,86% |

14,64% |

9,18% |

-17,67% |

20,85% |

6,77% |

Quatre études approfondies de la Handelszeitung (6 juin 2024, 28 novembre 2024, 3 juin 2025, 15 décembre 2025) arrivent à la même conclusion: sur une période de cinq ans, les portefeuilles avec remboursement d'impôt à la source n'ont pas généré de rendement supérieur à ceux sans remboursement (voir nos article de blog à ce sujet).

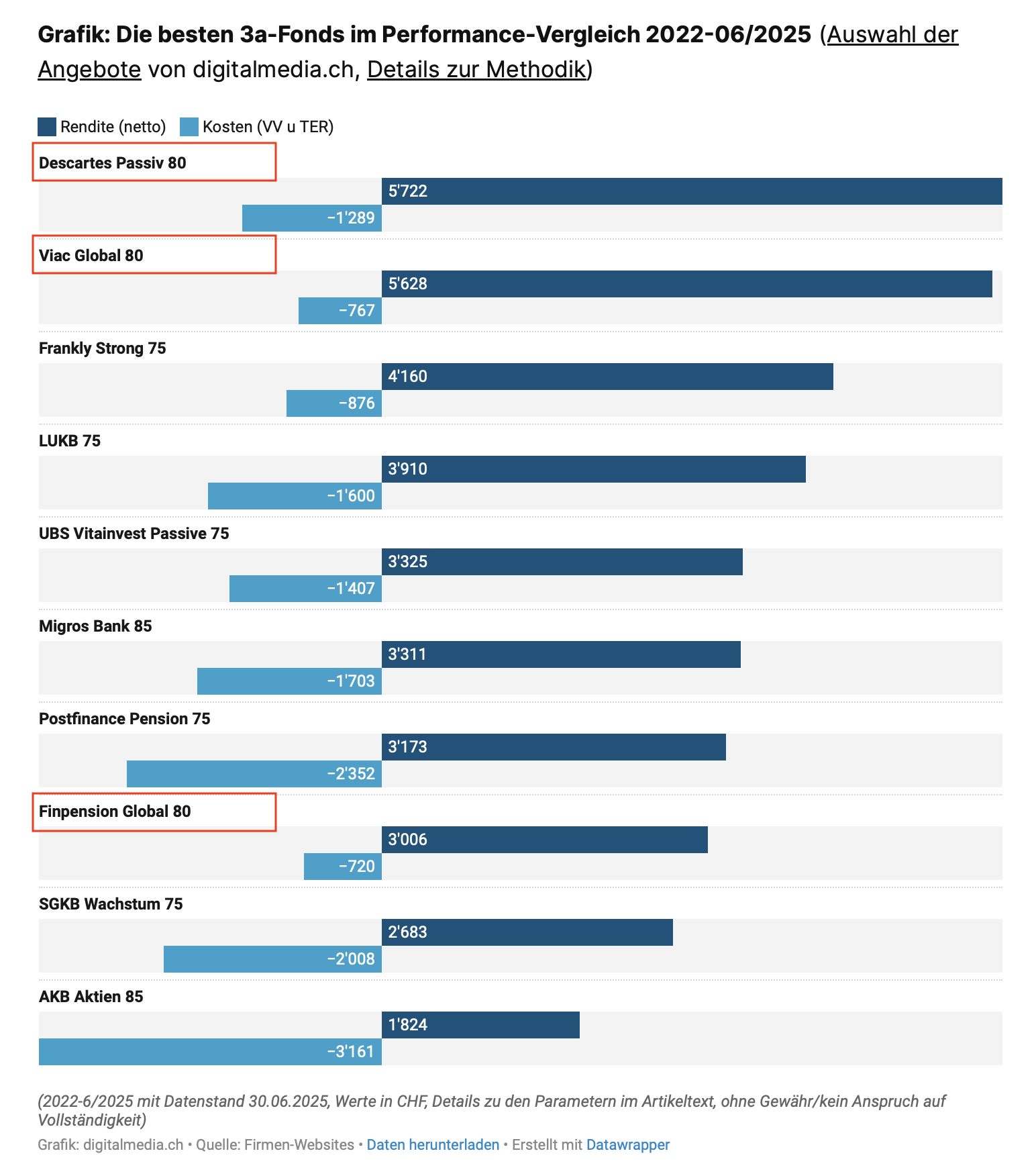

L'analyse de performance de digitalmedia.ch (en allemand) confirme également ce constat:

Enfin, le service de comparaison indépendant «Evaluno» (2025) parvient à la même conclusion pour une part d’actions de 80%: le fonds indiciel durable de Descartes surpasse les fonds durables de Viac et de Finpension.

Dans la pratique, il apparaît que l'avantage fiscal lié au remboursement de l'impôt à la source ne représenterait qu'environ 5% (25 × 0,002%) sur une période d'investissement de 25 ans. Une analyse plus approfondie montre toutefois que cet avantage fiscal est très faible et s'estompe après seulement cinq ans. Au cours des 20 années suivantes, il est possible de bénéficier d'une performance supérieure de notre part.

Pourquoi ces différences?

Bien que les modèles d'investissement passifs utilisent souvent des composants de fonds très similaires, les résultats peuvent varier considérablement d'une année sur l'autre sans que l'impôt à la source n'ait d'influence significative.

Les différences les plus importantes proviennent de légères variations dans la répartition des actifs, le moment du rééquilibrage et la mise en œuvre effective. Même de légers changements dans la pondération, par exemple une part légèrement plus élevée des États-Unis ou une part plus faible des marchés émergents, peuvent avoir un impact significatif sur certains exercices comptables.

La gestion des liquidités (quote de cash) ou les différentes stratégies de rééquilibrage ont également une influence mesurable sur le rendement. S'y ajoutent des effets cachés tels que l'erreur de suivi ou l'utilisation de fonds similaires, mais non identiques, dont la méthodologie diffère légèrement. Au total, ces détails peuvent entraîner des écarts de plusieurs points de pourcentage sur une période de cinq à dix ans, même pour des portefeuilles passifs apparemment identiques.

Que se passe-t-il si vous liquidez vos fonds de prévoyance?

Imaginons que vous bénéficiiez d’un remboursement annuel de l’impôt à la source de 0,2% pendant 30 ans. Vous partez ensuite à la retraite et souhaitez vous faire verser l’avoir de prévoyance que vous avez accumulé. Si vous avez opté pour un prestataire de prévoyance «pure», celui-ci vendra vos parts de fonds et vous transférera l’argent. Vous souhaiterez peut-être réinvestir votre avoir. Tout cela peut prendre jusqu’à un mois, voire plus.

Si vous n’avez pas de chance et que la Bourse a gagné 5% pendant cette période, vos gains au titre de l’impôt à la source auront déjà été réduits à néant. En outre, ces transactions peuvent entraîner des frais élevés, comme nous l’expliquons dans cet article de blo

Ce n’est pas le cas chez Descartes. Chez nous, l’ensemble de la transaction décrite ci-dessus ne prend qu’une semaine environ. C’est malheureusement nécessaire, car l’ayant droit économique change (les droits passent de la fondation 3a ou de libre passage à vous), mais dans tous les cas, vous attendez votre argent beaucoup moins longtemps.

Nous vous proposons en outre les mêmes fonds éprouvés qui vous ont déjà permis d’épargner votre capital vieillesse. Chez nous, ce transfert est gratuit, ce qui peut vous faire économiser plusieurs milliers de francs dans certaines circonstances.

Et chez nous, vous savez exactement combien vous paierez lorsque vous partirez à la retraite. Compris entre 0,84 et 0,87%, les frais annuels de Descartes Invest (3b) ne sont que 0,2% plus élevés que pour la prévoyance. De nombreux gestionnaires de fortune prélèvent jusqu’à 1,5% du montant du placement en tant que frais annuels.

Gardez-vous votre indépendance dans vos décisions de placement?

Dans l’exemple de calcul ci-dessus, nous comparons trois prestataires de prévoyance proposant des fonds Swisscanto. Les fonds exonérés de l’impôt à la source impliquent toutefois une contrainte: ils doivent impérativement être souscrits et conservés auprès de la Banque cantonale de Zurich.

Ce n’est pas grave en soi, mais cela nous dérange quand même. En effet, étant l’un des rares prestataires vraiment indépendants sur le marché, nous voulons pouvoir choisir librement pour vous les fonds et le partenaire bancaire afin de vous proposer à tout moment la meilleure offre du marché.

Conclusion: les raisons pour lesquelles le remboursement de l’impôt à la source est surévalué

Lorsque les prestataires font de la publicité pour le remboursement de l’impôt à la source, ils veulent probablement détourner l’attention de leurs mauvaises performances. Il vaut la peine de faire une comparaison précise.

Vous devez également savoir que si vous optez pour un prestataire qui n’offre que des solutions de prévoyance, vous devrez peut-être attendre longtemps votre argent au moment de partir à la retraite et payer cher la transaction si vous souhaitez réinvestir votre avoir. Au plus tard à ce moment-là, les économies annuelles de 2‰ ne joueront plus aucun rôle.

Enfin, le fait de vous focaliser sur le remboursement de l’impôt à la source vous oblige à restreindre votre choix, ce qui comporte également des risques tels que des frais plus élevés ou des fonds moins bons.

Disclaimer: nos articles spécialisés ont pour objectif de rendre compréhensibles et accessibles des sujets financiers importants. Pour ce faire, nous privilégions un traitement indépendant et objectif des contenus. Malgré des recherches approfondies et des mises à jour régulières, nous ne pouvons toutefois pas garantir l'exactitude ou l'exhaustivité des informations.