Wie wichtig ist die Rückforderung der Quellensteuer auf ausländische Dividenden in der Vorsorge?

In der Finanzwelt gibt es viele Märchen. Dass Sie über Nacht reich werden können, ebenso wie dass es sehr wichtig ist, die Quellensteuer auf ausländischen Dividenden in Ihrer Vorsorge unbedingt zurückfordern zu können. Aber der Reihe nach.

Wenn Sie Aktien eines Unternehmens besitzen und dieses beschliesst, Dividenden auszuschütten, werden auf diese Kapitalgewinne Steuern fällig. Befindet sich das Unternehmen im Ausland, können Sie in der Regel einen Teil dieser Steuern vom Steueramt des entsprechenden Staates zurückfordern.

Bei reinen Vorsorgefonds ist dies möglich und erfolgt automatisch. Bei traditionellen Anlagefonds hingegen nicht. Deshalb hält sich hartnäckig die Behauptung, reine Vorsorgelösungen mit Quellensteuerbefreiung seien für die Säule 3a und die Freizügigkeit besser als Fonds ohne Rückforderung, die aber sowohl für die Vorsorge als auch für die Anlage (Säule 3b) angeboten werden. Trifft dies zu?

Ja, aber…

Klar ist: Je weniger Steuern und Abgaben Sie zahlen, desto mehr Geld verdienen Sie. Doch wie gross ist der Unterschied, den die Rückerstattung der Quellensteuer ausmacht? Bei einer reinen Aktienstrategie mit 50 Prozent quellensteuerbefreiten Aktienfonds beträgt die Differenz (Durchschnitt 2021 bis 2023) gemäss Zürcher Kantonalbank beziehungsweise Swisscanto rund 2 Promille (vor Steuern). Oder anders ausgedrückt: CHF 20 auf CHF 10’000 Anlagevermögen.

Dies sollten Sie in Relation zu den Gesamtkosten setzen, die Sie für die Verwaltung Ihres Vorsorgefonds bezahlen. Diese betragen in der Regel zwischen 0,5 Prozent und 1 Prozent des durchschnittlich investierten Vermögens. Bei einigen Anbietern kommen dann noch Fremdwährungsgebühren, Ausgabe- oder Rücknahmekommissionen und andere versteckte Kosten hinzu.

Die Rückforderung der Quellensteuer spielt da eine untergeordnete Rolle. Vor allem, wenn Sie drei noch viel wichtigere Fragen berücksichtigen: Performance, Übertragungskosten und Marktrisiko beim Übertrag ins freie Vermögen.

Stunde der Wahrheit: Wie gut ist die Performance?

Ein Vergleich verschiedener Vorsorgestrategien mit Fonds von Swisscanto mit und ohne Rückerstattung der Quellensteuer zeigt, dass der Einsatz von quellensteuerbefreiten Fonds nicht automatisch zu besseren Renditen führt. Auch die Rückerstattung der Quellensteuer kann einen Performance-Rückstand nicht wettmachen:

Performance 100% Aktien (mit/ohne Quellensteuerrückerstattung),

vom 1. Januar 2020 bis zum 31. Mai 2025

Quelle: Firmen-Homepages

|

Delta mit Descartes |

kumuliert |

2025 |

2024 |

2023 |

2022 |

2021 |

2020 |

|

|

mit: |

|

|

|

|

|

|

|

|

|

Viac |

-3,92% |

36,46% |

0,20% |

17,00% |

9,50% |

-17,50% |

22,60% |

5,10% |

|

Finpension |

-5,39% |

34,61% |

1,27% |

14,64% |

9,18% |

-17,67% |

20,85% |

6,77% |

|

ohne: |

|

|

|

|

|

|

|

|

|

Descartes |

|

40,38% |

1,14% |

16,72% |

9,85% |

-16,68% |

22,33% |

6,21% |

Drei umfassende Studien der Handelszeitung (6. Juni 2024, 28. November und 3. Juni 2025) kommen zum gleichen Ergebnis: Über einen Zeitraum von fünf Jahren erzielten Portfolios mit Rückforderung keine höhere Rendite als solche ohne Rückforderung (siehe dazu unseren Blog).

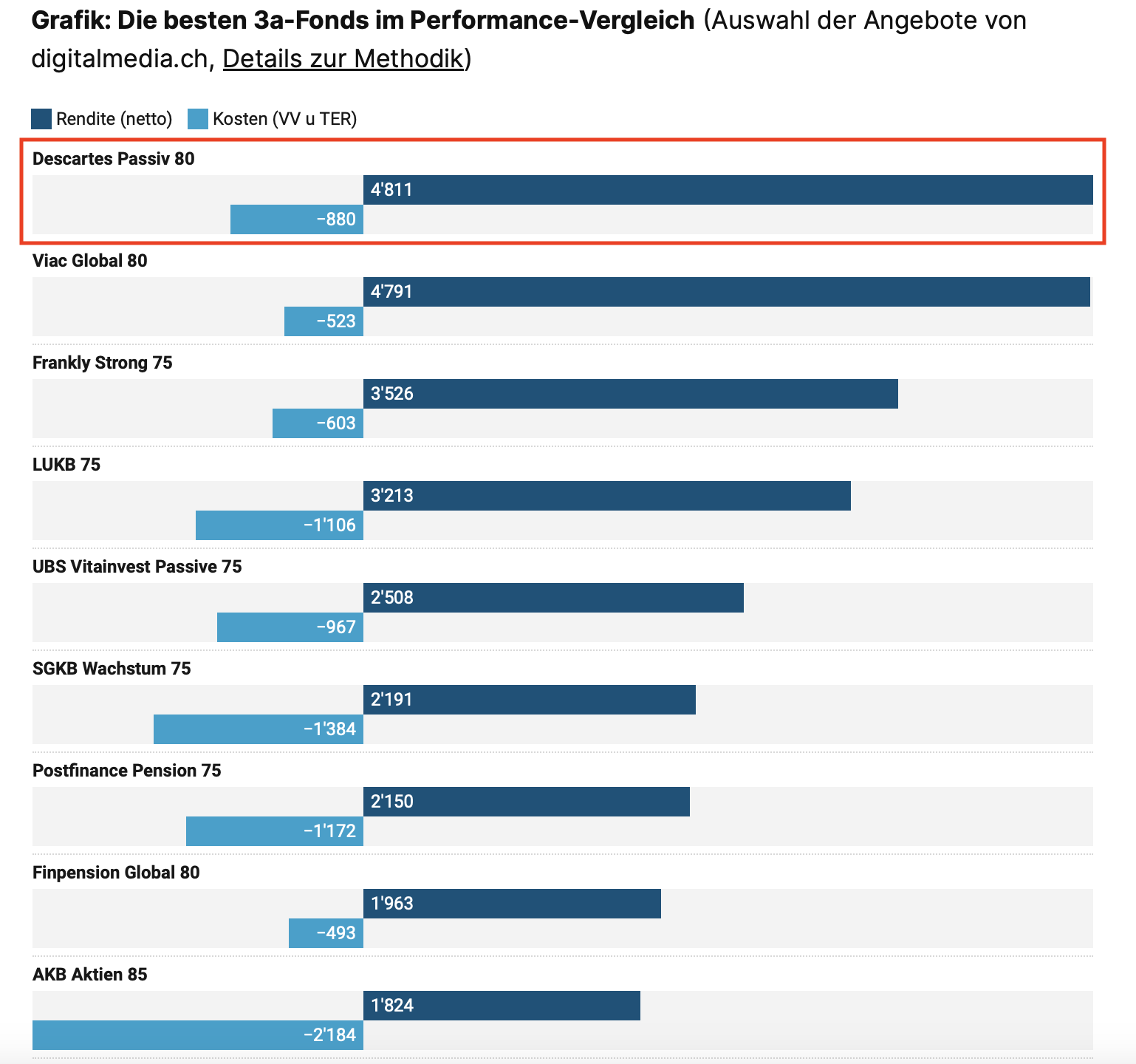

Auch die Performanceanalyse von digitalmedia.ch bestätigt diesen Befund:

In der Praxis zeigt sich, dass der vermeintliche «Vorteil» der Quellensteuerrückerstattung über eine Anlagedauer von 25 Jahren lediglich rund 5% (25 x 0,002%) ausmachen würde. Eine genauere Analyse offenbart jedoch, dass dieser geringe steuerliche Vorteil bereits nach fünf Jahren verpufft. In den darauffolgenden 20 Jahren könnten Sie hingegen von unserer überlegenen Performance profitieren.

Warum diese Unterschiede?

Obwohl passive Anlagemodelle oft sehr ähnliche Fondsbausteine verwenden, können sich die Ergebnisse über Jahre hinweg deutlich unterscheiden, ohne dass die Quellensteuer einen wesentlichen Einfluss hätte.

Die grössten Unterschiede entstehen durch kleine Abweichungen in der Asset-Allokation, beim Rebalancing-Zeitpunkt und in der tatsächlichen Umsetzung. Bereits geringe Gewichtungsverschiebungen – beispielsweise ein leicht höherer USA-Anteil oder ein geringerer Schwellenländer-Anteil – können in einzelnen Jahren deutliche Auswirkungen haben.

Auch der Umgang mit Liquidität (Cash-Quote) oder unterschiedliche Rebalancing-Strategien beeinflussen die Rendite messbar. Hinzu kommen versteckte Effekte wie der Tracking-Error oder die Nutzung ähnlicher, aber nicht identischer Fonds mit minimal abweichender Methodik. Insgesamt können solche Details über einen Zeitraum von fünf bis zehn Jahren zu Differenzen von mehreren Prozentpunkten führen – selbst bei scheinbar identischen passiven Portfolios.

Was passiert, wenn Sie Ihre Vorsorgefonds auflösen?

Angenommen, Sie freuen sich während 25 Jahren über jährliche Quellensteuerrückerstattung von 0,2 Prozent. Dann gehen Sie in Pension und möchten sich Ihr angespartes Vorsorgeguthaben auszahlen lassen. Falls Sie bei einem «reinen» Vorsorgeanbieter sind, verkauft dieser Ihre Fondsanteile und überweist Ihnen das Geld. Eventuell möchten Sie Ihr Guthaben wieder anlegen. Das alles kann bis zu einem Monat und länger dauern.

Wenn Sie Pech haben und die Börse in dieser Zeit um 5 Prozent gestiegen ist, sind Ihre Quellensteuergewinne bereits wieder zunichte gemacht. Ausserdem können für diese Transaktionen hohe Gebühren anfallen, wie wir in diesem Blogartikel darlegen.

Dies ist bei Descartes anders. Bei uns dauert die gesamte oben beschriebene Transaktion nur etwa eine Woche. Leider ist dies nötig, da der wirtschaftlich Berechtigte wechselt (von der 3a-/Freizügigkeitsstiftung zu Ihnen), auf jeden Fall aber warten Sie viel weniger lange auf Ihr Geld.

Zudem bieten wir Ihnen dieselben bewährten Fonds an, mit denen Sie Ihr Alterskapital bereits angespart haben. Diese Übertragung ist bei uns kostenlos, was Ihnen unter Umständen mehrere tausend Franken sparen kann.

Bei uns wissen Sie auch genau, wie viel Sie nach der Pensionierung bezahlen. Die jährlichen Gebühren bei Descartes Invest (3b) sind mit 0,84 bis 0,87 Prozent nur 0,2 Prozent höher als bei der Vorsorge. Viele Vermögensverwalter verlangen bis zu 1,5 Prozent der Anlagesumme als Jahresgebühr.

Bleiben Sie in Ihren Anlageentscheidungen unabhängig?

Im obigen Rechenbeispiel vergleichen wir drei Vorsorgeanbieter mit nachhaltigen Swisscanto-Fonds der Zürcher Kantonalbank. Die quellensteuerbefreiten Fonds haben jedoch eine Einschränkung: Sie müssen zwingend bei der Zürcher Kantonalbank gezeichnet und verwahrt werden.

Das ist an sich nicht schlimm, stört uns aber trotzdem. Denn als einer der wenigen wirklich unabhängigen Anbieter auf dem Markt wollen wir für Sie die Fonds und den Bankpartner frei wählen können, um Ihnen jederzeit das beste Angebot auf dem Markt zu bieten.

Fazit: Darum ist die Quellensteuer-Rückforderung überbewertet

Wenn Anbieter vor allem mit der Rückerstattung der Quellensteuer werben, soll das oft von einer schwachen Performance ablenken. Ein genauer Leistungsvergleich lohnt sich daher in jedem Fall.

Bedenken Sie auch: Bei reinen Vorsorgeanbietern kann es nach der Pensionierung zu langen Wartezeiten kommen, bis Sie auf Ihr Guthaben zugreifen können – und die Wiederanlage kann mit erheblichen Kosten verbunden sein. Spätestens dann relativieren sich die vermeintlichen Einsparungen von zwei Promille pro Jahr.

Zudem gilt: Wer sich ausschliesslich auf die Rückforderung der Quellensteuer konzentriert, schränkt sich bei der Wahl des Anbieters stark ein – mit möglichen Nachteilen wie höheren Gebühren oder einer schlechteren Fondsauswahl.

Unser Fazit: Die Rückforderung der Quellensteuer ist nur dann ein sinnvolles Kriterium, wenn auch andere zentrale Fragen berücksichtigt werden. Die Praxis zeigt jedoch: Es gibt weit wichtigere Faktoren bei der Wahl des Vorsorgeanbieters.

Disclaimer: Unsere Fachbeiträge sollen wichtige Finanzthemen verständlich und zugänglich machen. Dabei setzen wir auf eine unabhängige und objektive Aufbereitung der Inhalte. Trotz sorgfältiger Recherche und regelmässiger Aktualisierung können wir jedoch keine Garantie für die Richtigkeit oder Vollständigkeit der Informationen übernehmen.