Betafaktor kurz erklärt

Das Beta ist eine wichtige Kennzahl, um Portfolios zu steuern und zu diversifizierten. Hier erklären wir, wie man den Betafaktor interpretiert, in Excel berechnet und wann man die Kennzahl anwendet.

Um die Dynamik der Finanzmärkte zu verstehen, muss man sich mit verschiedenen Konzepten und Kennzahlen auseinandersetzten, die jeweils Einblicke in unterschiedliche Aspekte von Investitionen bieten. Eine dieser Messgrösse ist das sogenannte «Beta» (β).

Das Beta gibt Aufschluss über die Volatilität oder das systematische Risiko eines Vermögenswertes oder eines Portfolios in Bezug auf den Gesamtmarkt. Es bewertet, wie sich die Renditen eines Vermögenswerts bei Schwankungen des Gesamtmarktes bzw. des Index (z.B SPI oder S&P 500) entwickeln.

Wie man den Betafaktor interpretiert

Ein Vermögenswert mit einem Beta von 1 bewegt sich im Einklang mit dem Markt. Wenn der Markt um 5 Prozent steigt, wird dieser Vermögenswert auch um 5 Prozent steigen.

Wenn das Beta beispielsweise 1,5 beträgt, neigt der Vermögenswert dazu, sich 1,5-mal stärker zu bewegen als der Markt. Der Vermögenswert weist also eine höhere Volatilität im Vergleich zum Markt aus.

Ein negatives Beta bedeutet eine umgekehrte Beziehung zum Markt. Wenn der Markt um 5 Prozent steigt, wird ein Vermögenswert mit einem Beta von -0,5 um 2,5 Prozent fallen.

Das Beta wird auch für das Capital Asset Pricing Model (CAPM) verwendet. Als eine Schlüsseleingabe in der CAPM-Formel hilft es zu bestimmen, wie viel Risikoprämie zum risikofreien Zinssatz hinzugefügt werden sollte, um die erwartete Rendite dieser Investition zu schätzen.

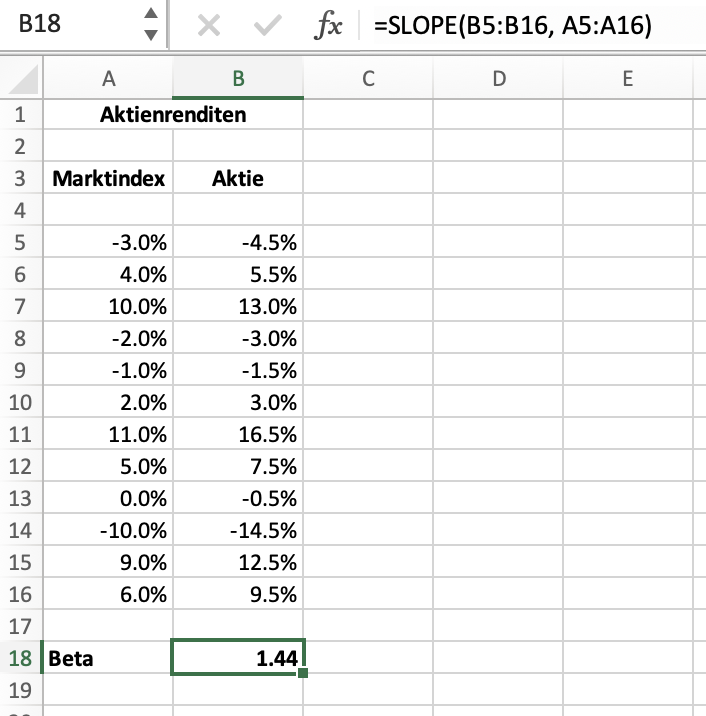

Beta in Excel berechnen

Sie können das Beta auch selbst in Excel berechnen. Verwenden Sie dazu die Formel «=SLOPE(B5:B16, A5:A16)», wobei die erste Reihe die abhängige Variable und die zweite Spalte die unabhängige Variable darstellen. In der deutschen Version lautet die Formel «=STEIGUNG(abhängige Variable,unabhängige Variable)».

Wozu Beta genutzt wird

Investor:innen nutzen das Beta, um Risiken zu steuern und diversifizierte Portfolios zu erstellen, die auf ihre Risikotoleranz und ihre Anlageziele zugeschnitten sind. Es ist jedoch wichtig zu wissen, dass das Beta auf historischen Daten beruht und das zukünftige Marktverhalten nicht perfekt vorhersagen kann.