Themenfonds in der privaten Vorsorge: 4 Gründe, warum sie in der Säule 3a nichts zu suchen haben

Der Markt für Themenfonds ist in den letzten Jahren stark gewachsen. In diesem Artikel erklären wir, warum wir – insbesondere in der Säule 3a – die Hände davon lassen würden.

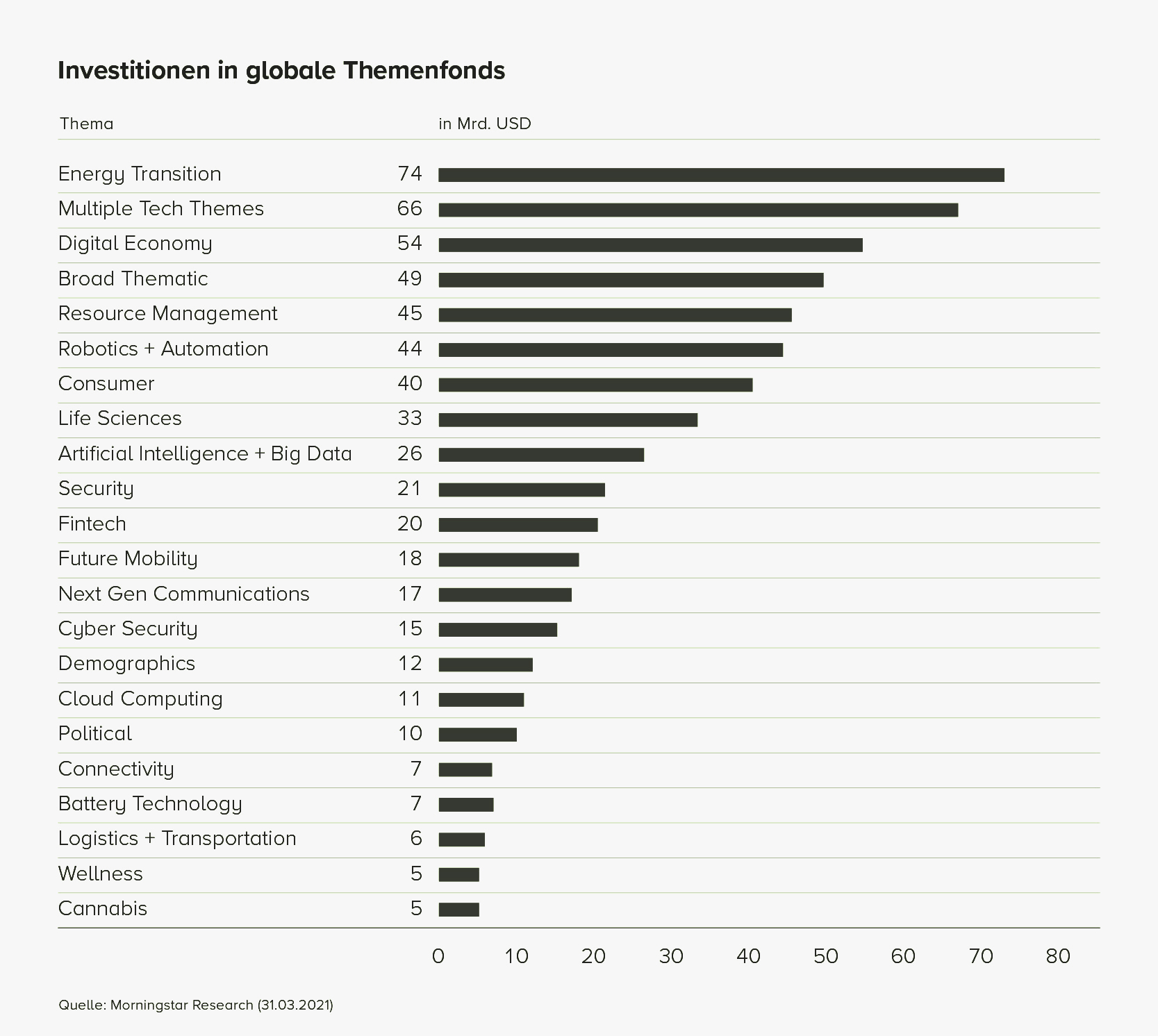

Fonds, die sich einem bestimmten Anlagethema widmen, sind beliebt. Alleine zwischen 2018 und 2021 haben sich die investierten Vermögen in Themenfonds von 174 auf 595 Milliarden verdreifacht.

Besonders hoch in der Anlegergunst stehen technologische Themen wie Robotik, Künstliche Intelligenz oder Elektromobilität – sie machen die Hälfte des Marktes aus. Aber auch Nachhaltigkeit, Diversität oder Cannabis sind Themen, mit denen sich gutes Storytelling betreiben lässt, und von den Anbietern daher fleissig bespielt werden.

Kürzlich habe ich bei Fintool erklärt, warum ich von Themenfonds die Hände lassen würde:

Mittlerweile kommen Spezialitätenfonds, wie sie auch genannt werden, sogar bei Säule-3a-Produkten zum Einsatz – doch das ist eine denkbar schlechte Idee. Vier Gründe, warum Themenfonds in der privaten Vorsorge nichts zu suchen haben.

1. Ungenügende Performance

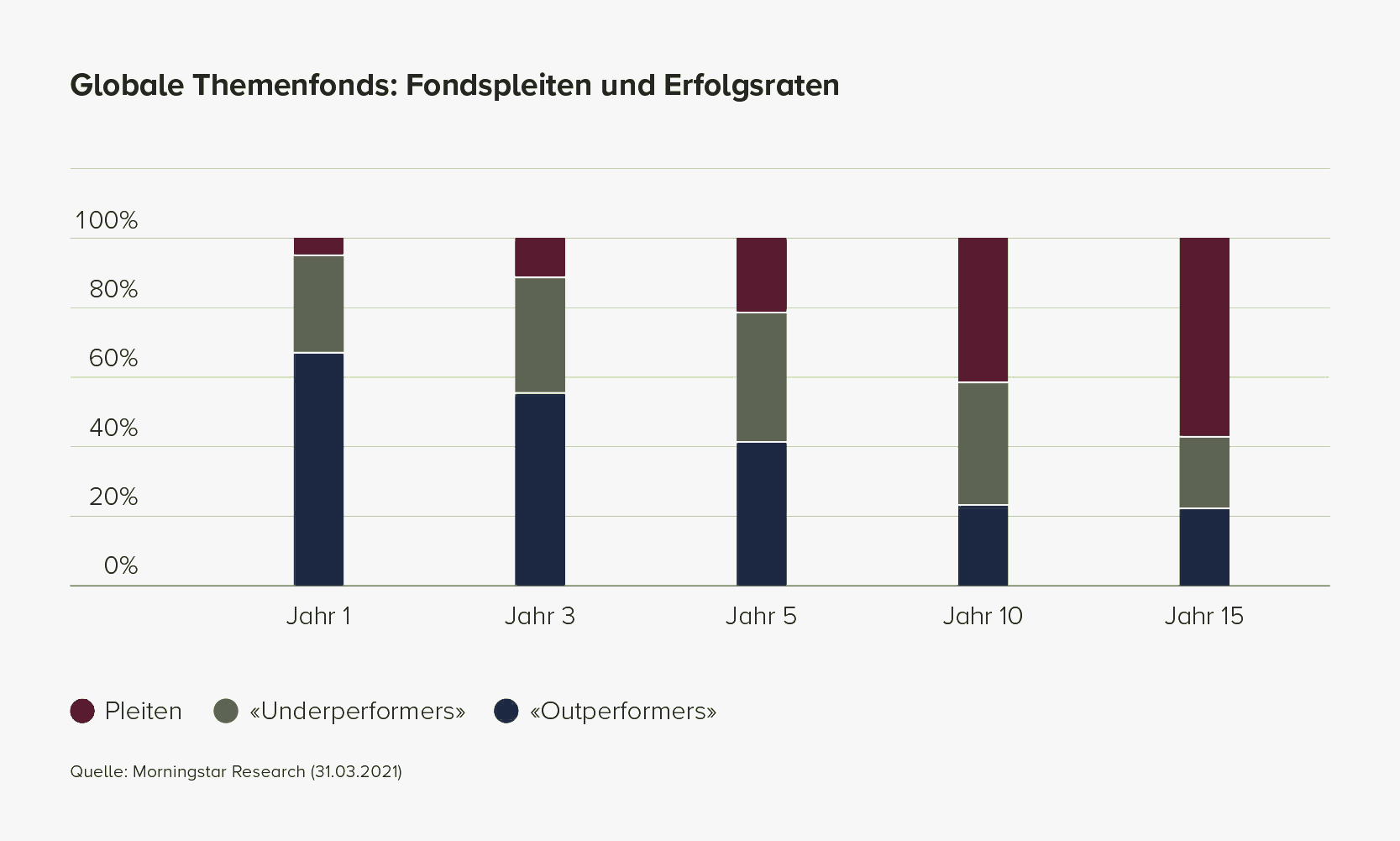

Das wichtigste Argument gleich zu Beginn: Themenfonds erzielen in der Regel keine guten Renditen. Zu diesem Urteil kommt Morningstar nach einem Performancevergleich mit 1'400 Themenfonds zwischen 2010 und 2020. Nur einer von vier Themenfonds hat den Vergleichsindex MSCI World über diese zehn Jahre geschlagen.

Da Themenfonds ihre Renditeziele oft nicht erreichen, geben viele schnell wieder auf. Fast jeder vierte Fonds wurde innert drei Jahren liquidiert, nach zehn Jahren betrug die Überlebensrate magere 45 Prozent. Gerade bei einer langfristigen Investition wie der dritten Säule braucht es Produkte, auf die nachhaltig Verlass ist.

2. Zu spät zur Party

Dass Themenfonds nicht zu überzeugen wissen, liegt nicht selten am Timing. Börsentrends werden oft erst dann in Form eines Themenfonds angeboten, wenn sich die Zeit der überdurchschnittlichen Erträge dem Ende zuneigt. Zu diesem Zeitpunkt sind die Titel bereits in aller Munde, (zu) hoch bewertet und somit keine lukrative Investition mehr. Beispiele für solche Themen sind der 3D-Druck, Cannabis oder der 5G-Mobilfunkstandard.

3. Wenig Diversifikation

Bei eher neuen Themen ist oft noch nicht klar, welche Unternehmen sich am Markt durchsetzen werden. Themenfonds investieren in mehrere dieser hochspezialisierten Unternehmen, in der Regel Small Caps, und sind dementsprechend wenig diversifiziert.

Themenfonds liefern nicht nur wenig Diversifikationspotenzial, sie sorgen zudem für Klumpenrisiken. Das gilt vor allem für den Bereich, der am häufigsten aufgegriffen wird und die Hälfte der Themenfonds-Investitionen ausmacht: Technologie.

Dieser Sektor ist in den wichtigen Leitindizes in der Regel bereits massiv vertreten, so etwa im US-Leitindex S&P 500. Wer bereits in die breiten Indizes investiert wird, verringert mit einem Technologiefonds die Diversifikation seines Portfolios – gerade in der Säule 3a sollte das tunlichst vermieden werden.

Die Diversifikationsfalle lauert auch bei Themen, bei denen man es nicht erwartet. So ist selbst der «Gender Equality»-Fonds mit knapp 15 Prozent in globale Tech-Firmen investiert, beim Vegan-ETF sind es 18 Prozent. Solche Fonds verkaufen sich vielleicht gut und die Intention dahinter mag lobenswert sein. Doch bei solchen Themenfonds kauft man in erster Linie eine gute Geschichte – aber nicht das, was man meint zu bekommen.

4. Hohe Gebühren

Themenfonds verkaufen oft eine gute Geschichte – und gute Geschichten lassen sich gut verkaufen. Mit Kosten von um die 1,50 Prozent pro Jahr herum sind Themenfonds deutlich teurer als andere Anlageprodukte. Die höheren Kosten bestätigt auch eine Untersuchung des IFZ Investment Blog der Hochschule Luzern, in der thematische und nicht-thematische nachhaltige Anlagefonds verglichen wurden. Mit Mediankosten von 1,8 Prozent waren die thematischen Nachhaltigkeitsfonds rund 50 Basispunkte (0,50%) teurer. Bei passiven Nachhaltigkeitsfonds fiel der Vergleich mit 0,45 Prozent vs. 0,22 Prozent noch deutlicher zu Ungunsten der Themenfonds aus. Auch die kleinsten Unterschiede bei den Gebühren können in der Vermögensverwaltung enorm viel ausmachen– gerade bei langfristigen Anlagen mit der Säule 3a.

Themenfonds: Hände weg! Vor allem in der Säule 3a

Dass Themenfonds von Anlegern überhaupt in Betracht gezogen werden, liegt daran, dass immer wieder mal einer obenaus schwingt. Davon sollte man sich jedoch nicht blenden lassen, denn es handelt sich um Ausnahmen. Die Regel ist die in Grund 1 genannte Tatsache, dass drei von vier Themenfonds den MSCI World nicht schlagen. Von einer solchen Investition ist grundsätzlich abzuraten – und erst recht, wenn es um die private Vorsorge geht.

Bei der Säule 3a kann man die vermeintlich tollen Geschichten, mit denen Themenfonds-Anbieter ihre Produkte anpreisen, getrost ignorieren. Mit einem «langweiligen», dafür nachhaltig für Erfolg aufgestellten Portfolio, ist man weit besser bedient.