Warum bei Teilzeitarbeit der Koordinationsabzug ein grosses Problem ist (und 7 wertvolle Tipps)

Was ist der Koordinationsabzug? Und warum verursacht er gerade bei Teilzeitlern grosse Vorsorgelücken? Hier sind sieben wertvolle Tipps für Betroffene.

Teilzeitarbeit ist in der Schweiz üblich und beliebt – wir gehören zu den Ländern mit dem höchsten Anteil an Teilzeiterwerbstätigen. Wer aber langfristig keiner Vollzeitbeschäftigung nachgeht, muss im Alter mit einer deutlich tieferen Rente rechnen – Grund dafür ist unter anderem der Koordinationsabzug der Pensionskassen.

Was ist der Koordinationsabzug?

Dieser Abzug «koordiniert» die Renten zwischen der ersten Säule (staatliche Vorsorge) und der zweiten Säule (berufliche Vorsorge) . Wie genau passiert das? Indem der Lohnbestandteil, für den man schon in der ersten Säule Beiträge bezahlt, in der zweiten Säule vom Lohn abgezogen wird. So wird bestimmt, welcher Betrag bei der 2. Säule – der Pensionskasse – versichert ist. Nach diesem versicherten Lohn richten sich unter anderem die Pensionskassenbeiträge.

Also: Lohnsumme minus Koordinationsabzug = versicherter Lohn in der PK.

Der Koordinationsabzug ist bei jeder Person gleich hoch. Er entspricht immer ⅞ der maximalen AHV-Jahresrente, welches momentan (Stand 2026) einer Summe von 26'460 Schweizer Franken gleichkommt.

Was ist das Problem bei Teilzeitarbeitenden?

1. Je tiefer der Lohn, desto stärker wirkt sich der Koordinationsabzug aus

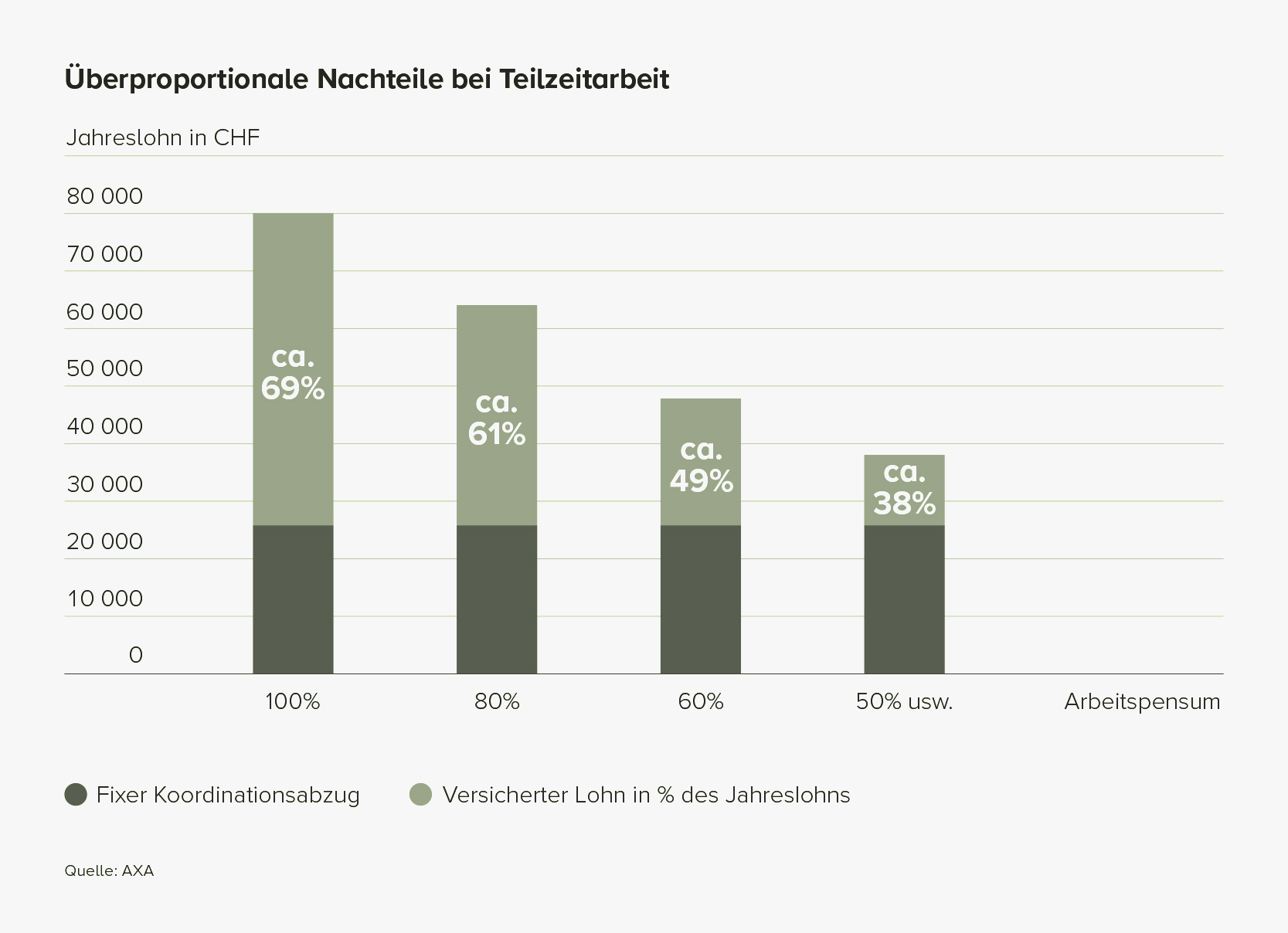

Bei einem Jahreslohn von 80'000 Schweizer Franken sind knapp 70 Prozent des Lohns versichert. Bei einem halb so hohen Jahreslohn sind nur noch etwa knapp 40 Prozent des Lohns versichert:

2. Teilzeitarbeitende erreichen oft die Eintrittsschwelle für die Pensionskasse nicht

Arbeitgebende müssen ihre Mitarbeitenden erst in die Pensionskasse aufnehmen, wenn diese ein jährliches Einkommen von über 22’680 Franken (¾ der maximalen AHV-Jahresvollrente) erhalten (Stand 2026). Dies wirkt sich besonders auf die Pensionskasse bei Teilzeitarbeit negativ aus, da Teilzeitarbeitende manchmal nicht auf diese Summe kommen. Diese Personen sind nicht im BVG versichert und zahlen auch keine Beiträge ein. Später haben sie einmal eine grosse Lücken bei der Altersvorsorge.

Wer zum Beispiel zwei Teilzeitjobs nachgeht und für jeden einen Lohn unter der BVG-Eintrittschwelle von 22’680 Franken (Stand 2026) erhält, hat oft Pech: Obwohl die beiden Löhne zusammen für den Eintritt ins BVG reichen würden, schafft diese Person es mit den zwei Anstellungen nicht ins BVG und ist somit in der zweiten Säule überhaupt nicht versichert. Würde die Person ein ganzes Leben lang so arbeiten, hätte sie im Alter nur die mickrige AHV-Rente als Einkommen.

3. Wer mehrere Teilzeitjobs hat, dem kann der Abzug mehrfach gemacht werden

Wer beispielsweise zwei Teilzeitjobs hat und bei jedem genug verdient, um im BVG versichert zu sein (22’680 Franken pro Jahr, Stand 2026), dem wird der Koordinationsabzug zwei Mal gemacht.

Auf beiden Löhnen wird der Koordinationsabzug von 22’680 Franken (Stand 2026) angewandt, das heisst, der BVG-versicherte Total-Jahreslohn der Person wird um über 50’000 Franken reduziert. Wäre er bei einem einzigen Arbeitgeber zum gleichen Jahreslohn angestellt, würde der Koordinationsabzug nur einmal anfallen.

Disclaimer: Unsere Fachbeiträge sollen wichtige Finanzthemen verständlich und zugänglich machen. Dabei setzen wir auf eine unabhängige und objektive Aufbereitung der Inhalte. Trotz sorgfältiger Recherche und regelmässiger Aktualisierung können wir jedoch keine Garantie für die Richtigkeit oder Vollständigkeit der Informationen übernehmen.

Warum sind Frauen besonders betroffen?

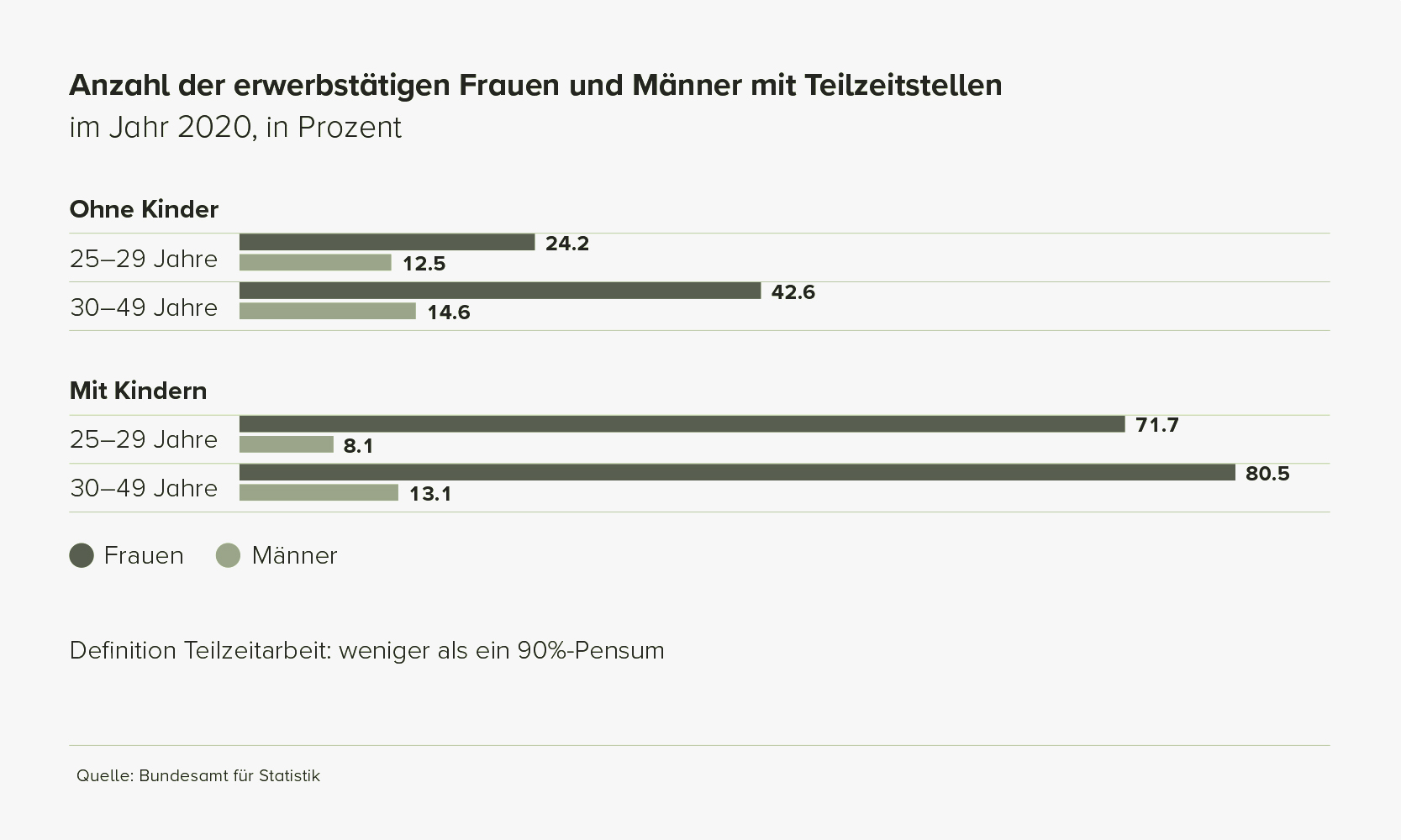

Teilzeitmodelle sind besonders bei Frauen beliebt, während Männer immer noch Vollzeitjobs bevorzugen. Dieses Muster zeichnet sich bereits beim Einstieg ins Berufsleben ab, und nicht erst bei der Familiengründung: Ein Viertel der Frauen ohne Kinder zwischen 25 und 29 arbeitet Teilzeit, bei den Männer ist es nur jeder Achte (Quelle: Bundesamt für Statistik).

Frauen sind zudem zusätzlich von den Nachteilen in der Pensionskasse bei Teilzeitarbeit betroffen, wenn sie beispielsweise aufgrund von Mutterschaft länger pausieren. Die daraus folgende Einkommens- und Vorsorgelücke vergrössert sich, wenn im Anschluss das Pensum aufgrund der schwierigen Vereinbarkeit von Job und Familie weiterhin tief bleibt.

Was Teilzeitler tun können, um Vorsorgelücken zu reduzieren

1. Sich bei mehreren Anstellungen nur einer Pensionskasse anschliessen

Haben Sie mehrere kleine Jobs, so sind womöglich die einzelnen Lohnsummen nicht hoch genug (jede mind. 22’680 Franken, Stand 2026), um in der 2. Säule versichert zu werden. Oder falls doch, so wird bei jedem Lohn (pro Anstellung) der Koordinationsabzug vorgenommen – wie wir vorher gelernt haben.

Deshalb ist es sinnvoll, alle Einkommen zu addieren. Falls das Total über der Eintrittsschwelle fürs BVG, können Sie sich bei der Auffangeinrichtung des Bundes versichern. So wird bei jedem der Einkommen der Koordinationsabzug nur anteilsmässig abgezogen.

Alternativ können Sie – falls es das Reglement der verschiedenen Kassen zulässt, die Pensionskasse eines der Arbeitgeber als BVG-Stelle angeben und die restlichen Kassen bitten, die Beiträge dort einzuzahlen.

2. Arbeitgeber mit besseren (überobligatorischen) Leistungen für Teilzeitler wählen

Manche Arbeitgeber reduzieren in der Pensionskasse den Koordinationsabzug für Teilzeitangestellte freiwillig (überobligatorische Leistungen). Das führt zu einem höheren versicherten Lohn, höheren monatlichen Pensionskassenbeiträgen und somit zu besseren Altersleistungen aus der zweiten Säule.

Wenn man die Möglichkeit hat, wäre die Wahl eines solchen Arbeitgebers natürlich besser – oder vielleicht kann man den bestehenden Arbeitgeber dazu bewegen, diese überobligatorischen Leistungen zu integrieren.

3. Beitragslücken bei der AHV vermeiden

Nur wer ein durchschnittliches Jahreseinkommen von 90'720 Franken (Stand 2026) und eine lückenlose Beitragsdauer vorweisen kann, erhält im Alter die monatliche AHV-Maximalrente von 2’520 Franken (Stand Januar 2026). Auf das minimal geforderte Durchschnittseinkommen kommen die wenigsten Teilzeitler. Umso wichtiger ist es deshalb für sie, Kürzungen infolge von fehlenden Beitragsjahren zu vermeiden.

Jedes fehlende Beitragsjahr führt zu einer Kürzung der AHV-Rente um 2,27 Prozent. Um eine solche Kürzung zu vermeiden, muss jedes Jahr der jährliche AHV-Mindestbeitrag von 530 Franken (Stand 2026) eingezahlt werden. Eine Nachzahlung kann innerhalb von fünf Jahren nach der Entstehung einer Beitragslücke erfolgen.

Lassen Sie sich deshalb am besten bei der Ausgleichskasse einen Auszug des AHV-Kontos geben, um nach einer Beitragslücke zu suchen.

4. Erziehungs- und Betreuungsgutschriften bei der AHV anrechnen lassen

Bei der Berechnung der Renten können Erziehungs- und Betreuungsgutschriften gemacht werden. Das sind keine effektiven Geldzahlungen, sondern fiktive Einkommen, die erst bei der späteren Rentenberechnung berücksichtigt werden.

Betreuen Sie Kinder unter 16 Jahren oder kümmern Sie sich um pflegebedürftige Angehörige? Dann lassen Sie dir sich dies bei der AHV anrechnen. Damit erhalten Sie eine höhere AHV-Rente im Alter.

Die Erziehungsgutschriften werden erst bei der Anmeldung zur Altersrente berücksichtigt. Die Ausgleichskasse rechnet diese zu Ihrem Erwerbseinkommen hinzu. Hingegen müssen die Betreuungsgutschriften jährlich bei der Ausgleichskasse angemeldet werden. Mehr Informationen finden Sie auf der Website der AHV.

5. Einzahlungen in die Säule 3a

Die staatliche und berufliche Vorsorge allein reichen nicht aus, um den gewohnten Lebensstandard zu halten – übrigens auch nicht bei Vollzeitangestellten. Für Teilzeitarbeitende ist daher die private Vorsorge mit der Säule 3a umso wichtiger. Sie dient dazu, die erwähnten Vorsorgelücken zu reduzieren oder zu schliessen. Weitere Vorteile der Säule 3a sind unter anderem Steuerersparnisse oder eine grosse Flexibilität – Sie können nämlich bis zu einem Maximalbetrag immer so viel einzahlen, wie Sie möchten.

6. Mit Säule 3a früh anfangen

Es lohnt sich, bereits in jungem Alter Verantwortung zu übernehmen und mit dem Einzahlen zu beginnen. Das Geld, das man früh anlegt, bleibt nämlich am längsten investiert und vervielfacht sich dank dem Zinseszinseffekt am meisten.

7. Das Säule-3a-Kapital in Aktienfonds investieren

Anstatt das Vorsorgegeld auf einem Bankkonto nur ruhen zu lassen, können Sie Ihre dritte Säule in Aktien investieren, und Ihr Geld so vermehren. Aufgrund des Zinseszinseffekts und der historisch positiven Entwicklung der Aktienmarktrenditen, kann man davon ausgehen, dass die Anlage über einen längere Zeit eine schöne Rendite erzielt. Falls also am Ende des Monats Geld übrig ist, dann ist es in 3a-Aktienfonds meist besser aufgehoben.